Dwa miesiące temu agencja ratingowa Moody’s pozytywnie oceniła decyzje o odejściu od ubezpieczania i inwestowania w sektor węglowy. Obecna pandemia COVID-19 pogłębi problemy sektora węglowego i dodatkowo zmniejszy jego atrakcyjność dla największych światowych towarzystw ubezpieczeniowych oraz reasekuracyjnych. Czy PZU skorzysta z okazji i również przestanie ubezpieczać i inwestować w sektor, który pogłębia kryzys klimatyczny oraz wodny w Polsce? Jak bardzo zdeterminowani będą pracownicy PZU, by przekonać zarząd spółki do wprowadzenia koniecznych zmian?

Pandemia koronawirusa przykuła uwagę opinii społecznej całego świata. W ciągu kilku miesięcy najważniejsze instytucje międzynarodowe oraz finansowe zmieniły prognozy wzrostu gospodarczego Polski na 2020 rok. Zamiast przewidywanego wzrostu gospodarczego (mniejszego niż w 2019 roku, ale wciąż dość solidnego) mówi się teraz o co najmniej 3-procentowym spadku produktu krajowego brutto. Całkowitej zmianie uległo też międzynarodowe otoczenie gospodarcze Polski, sytuacja najważniejszych partnerów handlowych kraju ze strefy euro, a także perspektywy całych sektorów gospodarki. Sektor energetyczny i górnictwo węgla kamiennego nie są tu wyjątkiem.

Spadek aktywności gospodarczej przekłada się na zmniejszone zapotrzebowanie na energię elektryczną, a więc i mniejsze zapotrzebowanie na węgiel.

W związku ze strukturą własnościową polskiego sektora energetycznego oraz finansowego, mniejsze zapotrzebowanie na energię, będzie miało odzwierciedlenie w wynikach. Zwiększy to wyzwania, przed którymi stoi krajowa branża ubezpieczeniowa w związku z pogłębiającym się kryzysem gospodarczym.

Polska bez towarzystw reasekuracyjnych

Polska jest stosunkowo niewielkim krajem, zarówno jeżeli chodzi o liczbę ludności, terytorium, jak i rozmiary rynku finansowego. Jednak nawet dużo mniejsze państwa posiadają instytucje finansowe dysponujące znacznie większymi aktywami finansowymi. Rynek ubezpieczeń korporacyjnych w Polsce charakteryzuje się dużą koncentracją podmiotów, spośród których poza największym krajowym towarzystwem ubezpieczeniowym PZU wszystkie pozostałe towarzystwa ubezpieczeniowe są kontrolowane przez właścicieli zagranicznych. A to właśnie ubezpieczyciele oraz towarzystwa reasekuracyjne odpowiadają za analizę i wycenę ryzyka realizacji dużych kapitałochłonnych projektów takich jak np. budowa elektrowni węglowych, nowych kopalni czy portów lotniczych.

Towarzystwa ubezpieczeniowe i reasekuracyjne tworzą grupę inwestorów instytucjonalnych, która jest właścicielem drugich największych w skali globalnej środków finansowych (po funduszach emerytalnych).

W Polsce nie ma siedziby żadne z 20 największych światowych towarzystw reasekuracyjnych. A reasekuracja ryzyk konieczna jest przy ubezpieczaniu największych inwestycji oraz zabezpieczeniu w wypadku wystąpienia katastrof naturalnych – huraganowych wiatrów, powodzi, pożarów, trzęsień ziemi lub długotrwałych susz.

Jednocześnie rynek reasekuracji jest bardzo skoncentrowany i 20 największych podmiotów otrzymuje ponad 90% globalnych składek.

Najwięksi ubezpieczyciele rezygnują z węgla

Od 2017 roku, w związku ze wzrostem kosztów katastrof naturalnych, a także presją społeczeństwa obywatelskiego i opinii publicznej, największe na świecie towarzystwa ubezpieczeniowe oraz reasekuracyjne zaczęły ograniczać inwestycje w spółki z sektora węglowego.

Wykluczają także lub znacząco ograniczają ubezpieczanie zarówno nowych projektów węglowych, jak i spółek, które w zbyt dużym stopniu uzależnione są od produkcji energii elektrycznej z węgla oraz górnictwa. Ograniczenie możliwości ubezpieczania sektora węglowego jest czynnikiem, który zdecydowanie przyśpieszy transformację niskoemisyjną w Polsce, o czym już zresztą piszą w swoich raportach finansowych polskie spółki elektroenergetyczne.

Spalanie węgla jest jednym z głównych źródeł emisji gazów cieplarnianych. Zwiększenie ich stężenia powoduje ocieplenie powierzchni planety, którego konsekwencją jest widoczny już gołym okiem kryzys klimatyczny. Jednym z najwyraźniejszych jego efektów jest wzrost częstotliwości występowania i siły katastrof naturalnych. Drugim, który dziś odczuwamy szczególnie dotkliwie, jest rozszerzenie zasięgu występowania chorób zakaźnych. Co więcej, wzrost temperatury powoduje uwalnianie się nieznanych ludzkości wirusów, zamrożonych do tej pory w lodowcach i wiecznej zmarzlinie. A to właśnie pokrywanie strat wywołanych zjawiskami będącymi manifestacją niepodlegających kontroli człowieka sił przyrody jak pożary w Australii czy Kalifornii, tajfuny w Japonii czy huragany pustoszące Karaiby oraz Stany Zjednoczone obciąża wyniki finansowe największych towarzystw reasekuracyjnych na świecie.

Dziś nikomu nie trzeba tłumaczyć, w jaki sposób niewidoczny gołym okiem wirus może w ciągu kilku miesięcy zachwiać systemem gospodarczym świata.

Prawdziwym testem zarówno dla towarzystw ubezpieczeniowych, jak i reasekuracyjnych będzie kulminacja kilku równolegle trwających nieprzewidzianych kataklizmów przy jednoczesnym długotrwałym spowolnieniu gospodarczym.

Pandemia koronawirusa nie zmniejsza przecież ryzyka wystąpienia katastrof naturalnych w najbliższym czasie. A stały wzrost średniej temperatury Ziemi zwiększa ich siłę rażenia. Dość wspomnieć świeżo zakończony pożar w Biebrzańskim Parku Narodowym czy dramatyczne przesuszenie gleby w całej Polsce.

Rośnie tempo przyjmowania polityk ograniczających ubezpieczanie węgla

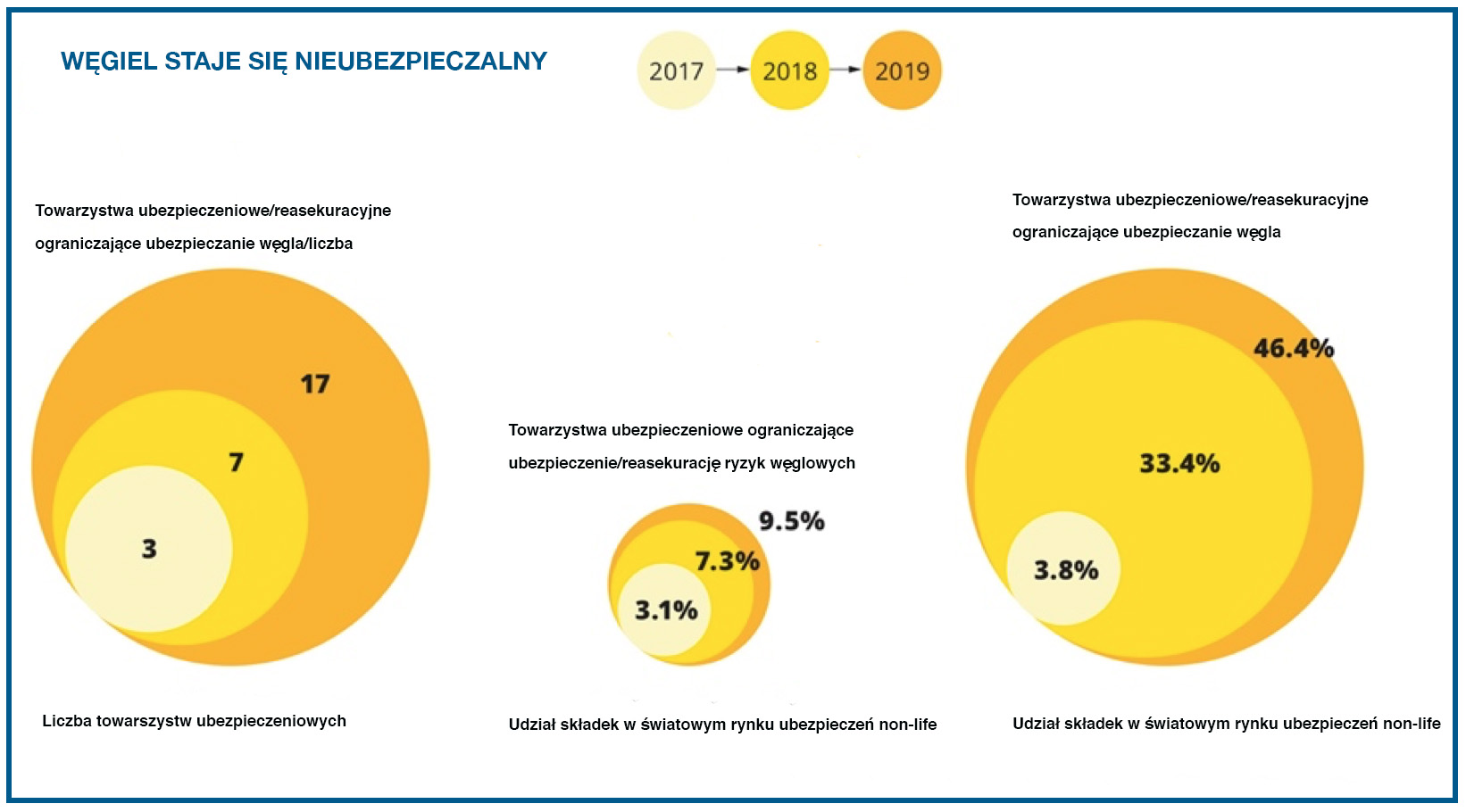

Tempo przyjmowania polityk ograniczających ubezpieczanie projektów i spółek węglowych rośnie z roku na rok. W 2017 roku 3 podmioty przyjęły takie polityki, w 2018 roku dołączyły do tego grona 4 nowe podmioty, zaś w 2019 roku aż 12 podmiotów ogłosiło zakończenie lub silne ograniczenie ubezpieczania oraz reasekuracji ryzyk węglowych.

Ubiegły rok był rekordowy pod względem liczby polityk ograniczających finansowanie lub ubezpieczenie dla sektora węglowego. Aż 45% przyjętych lub zaostrzonych polityk w 2019 roku stanowiły te przyjmowane właśnie przez towarzystwa ubezpieczeniowe i reasekuracyjne. Co więcej, o ile w pierwszych dwóch latach to głównie europejscy ubezpieczyciele i towarzystwa reasekuracyjne ograniczali ubezpieczanie węglowych inwestycji, o tyle w 2019 roku do tego grona dołączyło trzech największych ubezpieczycieli w Australii oraz czterech ubezpieczycieli ze Stanów Zjednoczonych. Wśród nich znalazły się takie olbrzymy jak Chubb oraz Liberty Mutual. Dwóch ostatnich amerykańskich ubezpieczycieli o zmianie nastawienia do węgla poinformowało w grudniu 2019 roku. Ostatnia zmiana pochodzi z końca kwietnia 2020. Swoją politykę zaktualizował tydzień temu światowy gigant ubezpieczeniowy – niemiecki Allianz.

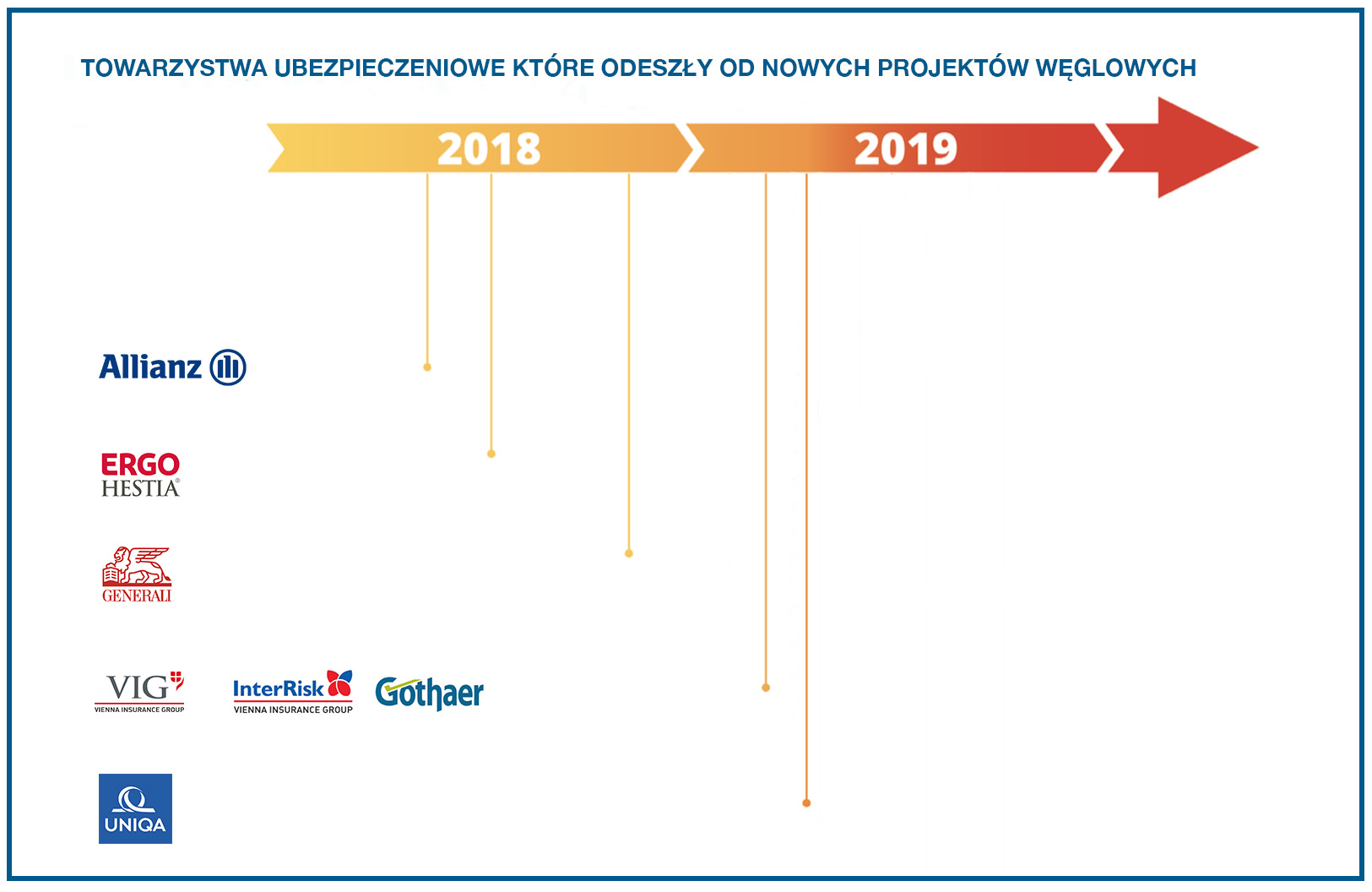

Co to wszystko oznacza dla polskiej energetyki węglowej i górnictwa węgla kamiennego? Otóż od początku 2018 roku 6 z 8 ubezpieczycieli, którzy od 2013 roku byli zaangażowani w ubezpieczanie sektora węglowego w Polsce, ogłosiło zakończenie ubezpieczania nowych projektów węglowych. Co więcej, część z nich, np. Vienna Insurance Group (bardziej znane w Polsce jako Compensa lub InterRisk) zapowiedziało całkowite wygaszenie zdolności do ubezpieczania energetyki węglowej do 2030 roku, zaś Generali zapowiedziało także, że nie będzie ubezpieczać nawet istniejących kopalni węglowych w Polsce.

PZU jest jedynym towarzystwem ubezpieczeniowym w kraju, które nie ma żadnych kryteriów ograniczających zaangażowanie kapitałowe w spółki węglowe.

Nie ma też żadnej oficjalnej polityki ograniczającej ubezpieczanie nowych projektów węglowych. I to pomimo kampanii społecznych takich jak #10latdłużej promujących aktywność fizyczną i zdrowy tryb życia.

Czy PZU podąży za megatrendami?

Pandemia koronawirusa oraz drastyczny spadek ceny ropy naftowej doprowadziły do sytuacji, którą Mark Carney – do niedawna prezes banku centralnego Wielkiej Brytanii – określa jako moment Mińsky’ego.

Spadła wartość aktywów spółek czerpiących dochody z węgla oraz wydobycia i sprzedaży innych paliw kopalnych. Jednocześnie towarzystwa ubezpieczeniowe będą zmuszone do wypłaty odszkodowań dla sektorów dotkniętych bezpośrednio i pośrednio skutkami globalnej pandemii oraz zarządzeniami władz krajowych, w odpowiedzi na rozwój sytuacji epidemiologicznej w Polsce.

Dwa miesiące temu agencja ratingowa Moody’s pozytywnie oceniła decyzje o odejściu od ubezpieczania i inwestowania w sektor węglowy (więcej: https://vimeo.com/393933618?ref=tw-share). Obecna pandemia pogłębi problemy sektora węglowego i dodatkowo zmniejszy jego atrakcyjność dla największych światowych towarzystw ubezpieczeniowych oraz reasekuracyjnych. Czy PZU skorzysta z okazji i również przestanie ubezpieczać i inwestować w sektor, który pogłębia kryzys klimatyczny oraz wodny w Polsce? Jak bardzo zdeterminowani będą pracownicy PZU, by przekonać zarząd spółki do wprowadzenia koniecznych zmian? Odpowiedź poznamy prawdopodobnie jeszcze w 2020 roku.